我们的行业配置模型显示,进入10月份,我们的行业配置模型继续持有困境反转板块,继续推荐建材和医药;此外TWOBETA模型推荐的周期上游在9月也获得不俗的收益,10月信号仍继续推荐。

从防御转向进攻

上周周报认为:“市场大格局虽然仍运行于下行趋势,赚钱效应也尚未转正,但估值进入极端低位,当前处于加速下跌阶段,时间上或接近尾声,当前保持定投或胜率较高。”全周来看,指数先抑后扬,wind全A上涨2.01%,市值维度上,上周代表小市值股票的国证2000上涨3.03%,中盘股中证500上涨1.26%,沪深300上涨1.48%,上证50上涨1.08%;上周中信一级行业中,农业和汽车表现最强,农业上涨5.25%;通信和煤炭表现最差,通信下跌1.95%。上周成交活跃度上,建材和钢铁板块资金流入明显。

从择时体系来看,我们定义的用来区别市场整体环境的wind全A长期均线(120日)和短期均线(20日)的距离有所扩大,最新数据显示20日线收于4655点,120日线收于4876点,短期均线位于长线均线之下,两线距离由之前的-3.88%变化至-4.53%,绝对距离大于3%,市场继续处于下行趋势格局。

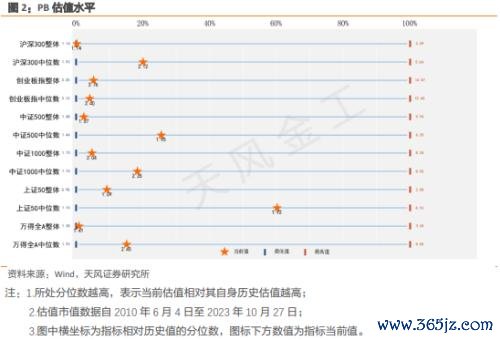

市场进入下行趋势格局,核心的右侧观测指标为市场赚钱效应指标何时转正,当前赚钱效应值为-2%;显示下行趋势从右侧角度尚未确认结束。但从底部特征来看,政策层面,上周连续出台了特别国债和汇金买入ETF两个最为重磅的政策,将同时驱动市场EPS和PE。估值方面,当前wind全A整体估值pb分位点处于极端低位;成交量上,之前已经出现了5700亿附近的极端地量。因此,无论从技术指标,利好政策的重磅程度,还是估值位置,显示这里或是一个大级别行情的底部,尽管还未得到我们体系右侧指标的确认,但距离或已经不远,建议更加积极。

配置方向上,我们的行业配置模型显示,进入10月份,我们的行业配置模型继续持有困境反转板块,继续推荐建材和医药;此外TWOBETA模型推荐的周期上游在9月也获得不俗的收益,10月信号仍继续推荐。当前行业建议继续关注医药建材和周期上游,此外一旦市场转势得到确认,券商也将迎来困境反转,保持关注。

从估值指标来看,wind全A指数PE低于20分位点,属于偏低水平,PB低于5分位点,属于极低水平,结合短期趋势判断,根据我们的仓位管理模型,当前以wind全A为股票配置主体的绝对收益产品建议仓位70%。

择时体系信号显示,均线距离-4.53%,距离绝对值大于3%,市场处于下行趋势格局;核心的右侧观测指标为市场赚钱效应指标何时转正,当前赚钱效应值为-2%;显示下行趋势从右侧角度尚未确认结束。但从底部特征来看,政策层面,上周连续出台了特别国债和汇金买入ETF两个最为重磅的政策,将同时驱动市场EPS和PE。估值方面,当前wind全A整体估值pb分位点处于极端低位;成交量上,之前已经出现了5700亿附近的极端地量。因此,无论从技术指标,利好政策的重磅程度,还是估值位置,显示这里或是一个大级别行情的底部,尽管还未得到我们体系右侧指标的确认,但距离或已经不远,建议更加积极。我们的行业配置模型显示,进入10月份,我们的行业配置模型继续持有困境反转板块,继续推荐建材和医药;此外TWOBETA模型推荐的周期上游在9月也获得不俗的收益,10月信号仍继续推荐。当前行业建议继续关注医药建材和周期上游,此外一旦市场转势得到确认,券商也将迎来困境反转,保持关注。

风险提示:市场环境变动风险,模型基于历史数据。

本文源自:金融界短期股票配资